これからローンを利用しようと思っているけど元利均等返済と元金均等返済の違いがよく分からないという人に、それぞれの特徴とオススメの返済方法について解説していきたいと思います。

元利均等返済とは?

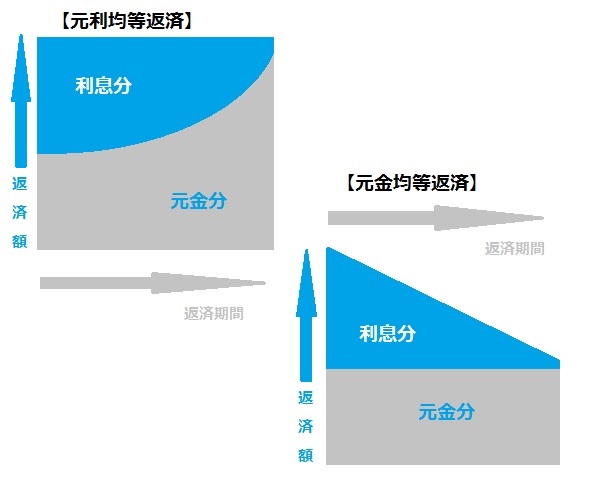

元利均等返済とは元金と利息を合計し返済金額が毎回同じになる返済方法です。

金利1.2%で3000万円を借入し、30年間で返済する場合

| 回目 | 返済額 | 元金 | 利息 | 借入残高 |

|---|---|---|---|---|

| 1回目 | 99,272円 | 69,272円 | 30,000円 | 29,930,728円 |

| 2回目 | 99,272円円 | 69,342円円 | 29,930円円 | 29,861,386円円 |

| 3回目 | 99,272円 | 69,411円 | 29,861円 | 29,791,975円 |

| 10回目 | 99,272円 | 69,898円 | 29,374円 | 29,304,149円 |

| 100回目 | 99,272円 | 76,478円 | 22,794円 | 22,718,379円 |

| 300回目 | 99,272円 | 93,401円 | 5,871円 | 5,778,428円 |

元金均等返済とは?

元金均等返済とは、元金を毎回均等にし、金利を含めた返済金額が徐々に減っていく方法です。

金利1.2%で3000万円を借入し、30年間で返済する場合

| 回目 | 返済額 | 元金 | 利息 | 借入残高 |

|---|---|---|---|---|

| 1回目 | 113,333円 | 83,333円 | 30,000円 | 29,916,667円 |

| 2回目 | 113,249円 | 83,333円 | 29,916円 | 29,833,334円 |

| 3回目 | 113,166円 | 83,333円 | 29,833円 | 29,750,001円 |

| 10回目 | 112,583円 | 83,333円 | 29,250円 | 29,166,670円 |

| 100回目 | 105,083円 | 83,333円 | 21,750円 | 21,666,700円 |

| 300回目 | 88,416円 | 83,333円 | 5,083円 | 5,000,100円 |

元利均等返済と元金均等返済の違い

元利均等返済は最初から最後まで返済金額が一定になるのに対し、元利均等返済は元金は毎回同じですが、利息分が徐々に減っていきます。

毎月の返済金額に違いはあるものの、住宅ローンのように1%~3%位の低金利であれば返済総額に差は殆どありません。

もし返済する期間が長くなる場合や、金利が高金利であるほど、元金均等返済のほうがトータルの返済金額が少なくなるのでお得になりますが住宅ローン・カーローン・カードローンなどの金利は大体どこも似たり寄ったりなのでそこまで大きな差はありません。

住宅ローンで選択されているのはどっち?

私がオススメする方法は元利均等返済です。

この返済方法は2017年現在多くの人に利用されています。

理由は下記の通り。

- 返済総額に対して差は無い

- ローン返済スタート時に返済金額が少ない

- 返済金額が一定なので返済プランが立てやすい

住宅ローンにしても、カードローンやカーローンにしてもローン返済スタート時は出費が増えるので出来るだけ返済金額は減らしておきたい所です。

気持ち的には後々返済金額が減る方が良いと思う人もいるでしょうが、スタート時に返済金額が多い為に生活が苦しくなって延滞して余計に支払わなければならなくなる可能性もありますし、何度も言うとおりそこまでトータル返済金額に差はありません。

なのでどっちがいいか迷ったら返済計画が立てやすくゆとりを持って返済ができる元利均等返済を選ぶようにしましょう。